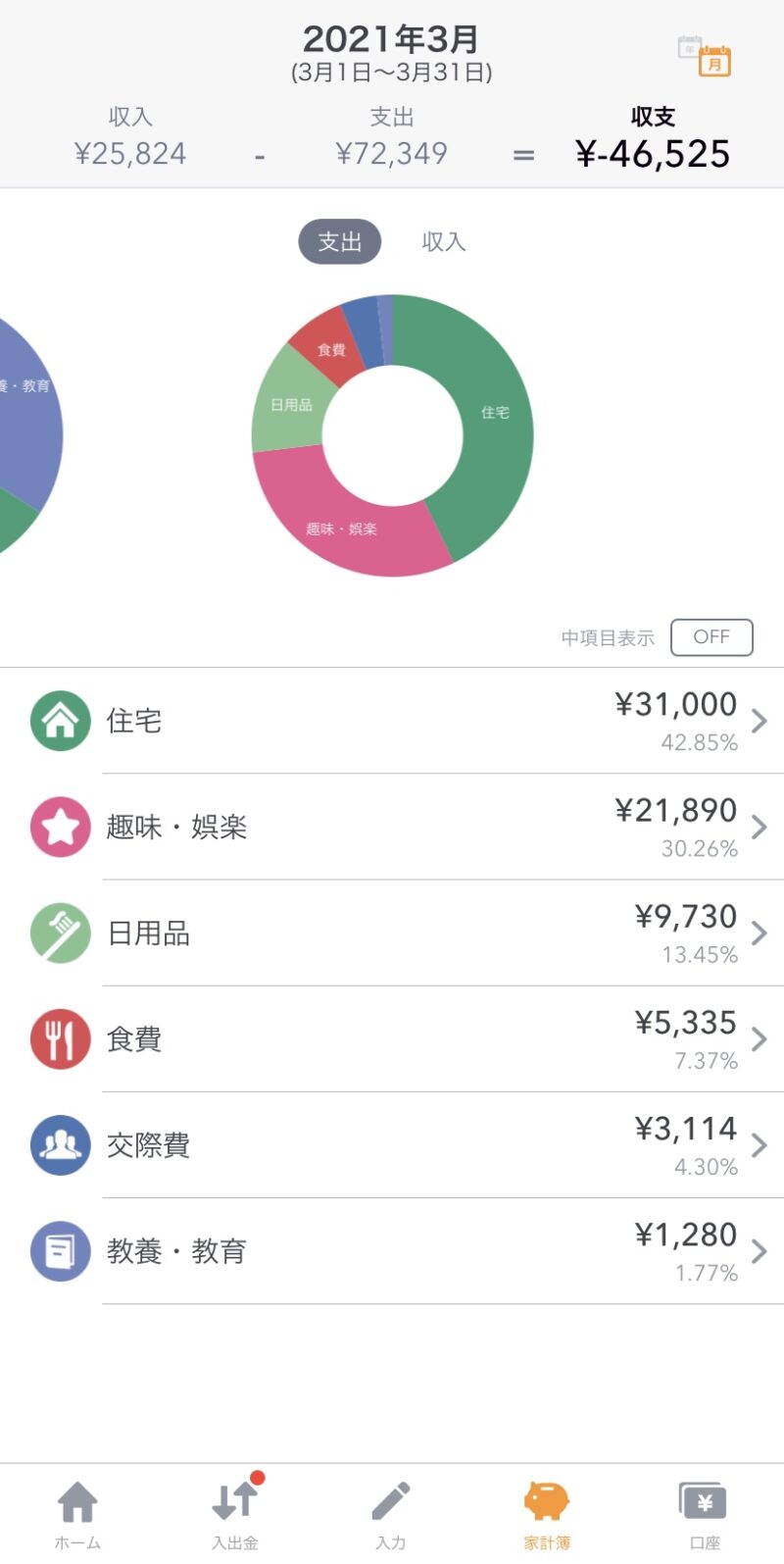

お金の使い方の分類に「消費」「浪費」「投資」で分ける考え方がありますが、それをマネーフォワードMEで見てみました。

結果は私の場合「浪費」と「投資」に使うお金が多いことが分かりました。実際にどのように見たのかをお伝えします。

↓最近はこのスタイルです

(マネーフォワードMEの基本的な使い方についても触れています)

仕分けの設定方法

マネーフォワードMEの場合、既存のカテゴリー名を「固定費」などに変更できません。(小カテゴリーであれば追加できます)

以下の4つの項目を、マネーフォワードMEでわかるように工夫します。

- 変動費(消費)

- 変動費(浪費)

- 変動費(投資)

- 固定費

私の場合はこのように見分けることにしました。

- 「住所」カテゴリーを固定費

- 「趣味・娯楽」カテゴリーを浪費の変動費

- 「日用品」カテゴリーを消費の変動費

- 「教養・教育」カテゴリーを投資の変動費

食事と交際費はなんとなく別にしています。

連携しているカードから明細がアプリに反映されるので、その内容を見て3つのカテゴリーに振り分けます。

3ヶ月分家計を仕分けて分かったこと

「消費」は平均よりやや低め、「浪費」「投資」が多め

過去3ヶ月分を整理しました。その結果、「消費」は平均よりやや低め、「浪費」「投資」が多めであることがわかりました。

個人的には消費が高いのが1番避けたいと思っていたので、納得できる使い方にはなっていました。

面白いのは、何を「消費」「浪費」「投資」とするかは、人によって変わることです。特に「浪費」と「投資」どちらに入れるか。

「自己投資」に注意しよう

私の場合、オンライン英会話や実用書をたくさん買っている時期などありました。

「自己投資」自体は悪いことではないし、役に立っていることも多いです。ただ、一定の予算を超えるような出費の多さはどうかなと。本に関しては継続して読みたいなと思いますが、冷静に判断することも必要だとわかりました。

反対に、まったく自分や設備・ツールに投資せず「消費と浪費」ばかりの人の場合は、将来の投資に回すことを検討しても良さそうです。

こちらもおすすめ

「サイコロジー・オブ・マネー」

お金に関する本を読むのもおすすめです。